Дивергенция и конвергенция на форексе

Одной из важнейших задач теханализа валютных пар является выявление достоверных сигналов, свидетельствующих о развороте тренда. И одним из таких опережающих и достоверных торговых сигналов является дивергенция и конвергенция форекс графика и индикатора. Понятие этих явлений не сложное. Суть заключается в появлении расхождения/схождения между графиком цены торгуемого инструмента и графиком технических индикаторов. Как правило, для этой цели используются индикаторы опережающего типа — осцилляторы (RSI, MACD, Stochastic, CCI).

Одной из важнейших задач теханализа валютных пар является выявление достоверных сигналов, свидетельствующих о развороте тренда. И одним из таких опережающих и достоверных торговых сигналов является дивергенция и конвергенция форекс графика и индикатора. Понятие этих явлений не сложное. Суть заключается в появлении расхождения/схождения между графиком цены торгуемого инструмента и графиком технических индикаторов. Как правило, для этой цели используются индикаторы опережающего типа — осцилляторы (RSI, MACD, Stochastic, CCI).

Как это отображается на ценовом графике и индикаторах?

Цена постоянно колеблется, двигаясь то вверх, то вниз. Индикаторы-осцилляторы тоже повторяют ее движение. Если цена растет и делает новый пик, то и столбики гистограммы, например, MACD растут и наоборот. Но иногда визуально отмечаются такие моменты, когда на графике при обновлении ценой нового максимума, гистограмма осциллятора при этом снижается. Это и является расхождением цены и индикатора.

Примеры

Принято считать, что дивергенция и конвергенция графика и индикатора предупреждает о возможном изменении тренда в краткосрочном или среднесрочном периоде. Для этого вида сигналов характерны:

- Опережающий характер сигнала;

- Генерируются при движении цены по тренду и против тренда;

- При их правильной интерпретации обладают высокой степенью достоверности;

Виды

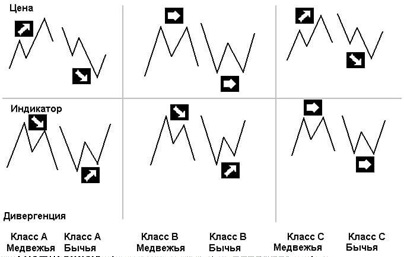

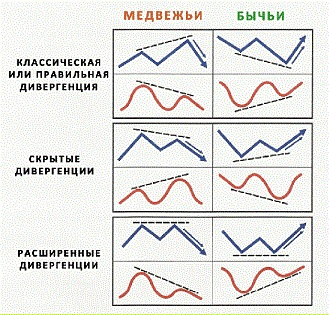

Выделяют классическую, скрытую и расширенную дивергенцию (примеры, ниже)

А). Наиболее часто в практике используется классическая дивергенция, которая в свою очередь, подразделяется на несколько классов дивергенций — A, B и C (примеры ниже):

Дивергенция «А» относится к наиболее качественному типу сигналов. Ее формирование является предвестником быстрого разворота тренда. «Дивергенция «В» относится к более слабому типу сигналов и свидетельствует об уменьшении силы тренда и, скорой всего, речь идет не о развороте тренда, а о его коррекции. При работе с сигналами этого типа желательно получить дополнительные подтверждения другими инструментами анализа. Дивергенция «С» чаще всего формируется на графиках цены высоковолатильных инструментов и торговать такие сигналы начинающим трейдерам не рекомендуется.

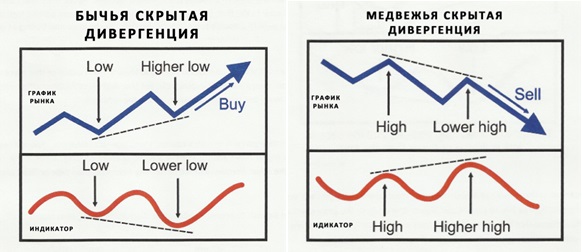

B). Скрытая дивергенция. Имеет существенное различие с классической дивергенцией, а именно — представляет собой модель продолжения тренда.

С). Расширенная дивергенция. Также является моделью продолжения существующего на рынке движения.

Как идентифицируется дивергенция и конвергенция на графике?

В большинстве случаев для определения дивергенции/конвергенции достаточно графика цены торгуемого актива и гистограммы одного/двух осцилляторов на которых визуально сравниваются максимумы/минимумы цены с максимумами/минимумами индикатора. Если тенденция нисходящая, расхождения ищем внизу графика цены и внизу гистограммы индикатора. При наличии восходящего тренда — расхождения ищем вверху графика цены и вверху гистограммы индикатора.

Если вы затрудняетесь определить, визуально можно использовать специальные индикаторы, которые легко найти в интернете, например, один из них (индикатор FX5_Divergence_V2).

Как правильно использовать дивергенцию/конвергенцию

- Сама по себе, дивергенция не является прямым сигналом на открытие торговой позиции. Ее формирование свидетельствует, что существующее трендовое движение стало слабее, но это не значит, что тренд в ближайшее не может восстановить свою силу. Иногда, дивергенция формируется на хорошем тренде, провоцируя начинающих трейдеров входить против существующей тенденции, которая еще очень далека от завершения. Поэтому, при появлении дивергенции нужно быть готовым к смене/коррекции тренда, но для входа в рынок необходимо использовать другие сигналы.

- Использовать дивергенцию можно лишь при наличии на рынке тренда, хотя бы слабо выраженного.

- Дивергенция должна быть явной. Для этого сопоставляйте лишь ближайшие пики / впадины.

- Не рекомендуется использовать дивергенцию на краткосрочных временных периодах, поскольку это приводит к появлению множества ложных сигналов. Минимальный тайм-фрейм H1 и выше. При этом, значимость дивергенции возрастает от величины временного периода.

- Дивергенция особенно эффективна при нахождении цены возле значимого ценового уровня (поддержка/сопротивление, зона PPZ, длинно периодные скользящие средние). В этом случае, сигнал дивергенции с высокой долей вероятности позволяет определить отбой цены от уровня и правильно выбрать направление входа в рынок.

- Работая с дивергенциями, вход в рынок обязательно подтверждайте своими проверенными свечными или PriceAction паттернами.

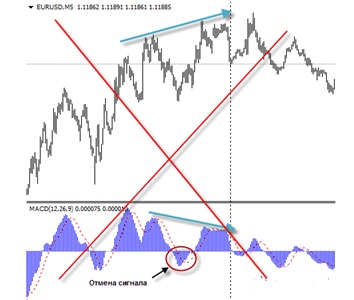

- Пересечение на гистограмме индикатора MACD нулевой отметки, отменяет сигнал дивергенции:

- Если вы поздно заметили дивергенцию и тренд уже развернулся или цена находится в коррекции, то дивергенция утратила силу.

Дивергенция и конвергенция на форекс рынке в большинстве случаев хорошо отрабатывается, однако, для эффективной работы с этим явлением необходим хороший практический опыт. Поэтому, берите график и на его истории отмечайте дивергенцию и смотрите, как она отработала. Через некоторое время вы научитесь правильно и своевременно ее идентифицировать и использовать в торговле.

Автор: TSignals

Похожие записи

Навигация

Предыдущая статья: ← советы начинающим трейдерам — forex, фондовый рынок

Следующая статья: Где купить валюту по выгодному курсу? Покупаем валюту через биржу →